CREM kommt: Immo-Spezialisten gesucht

Immobilien gehören zum Geschäft - und zwar auch bei Unternehmen, die eigentlich in einem ganz anderen Industriezweig tätig sind, wie hier im Mainzer Industriegebiet Mombach.

Bild: Landeshauptstadt Mainz

Der Dornröschenschlaf ist offenbar vorbei. Immer häufiger suchen große Industrieunternehmen Immobilien-Spezialisten für ihre eigenen Bestände. Wer immobilienwirtschaftliches Know-how mitbringt und einen Konzern-Arbeitsplatz sucht, für den kann es sich lohnen, seinen Suchradius über die reinen Immobilienunternehmen hinaus zu erweitern. Welche Qualifikationen nachgefragt werden, erklärt Thomas Flohr, Geschäftsführer von Bernd Heuer & Partner Human Resources, im Interview.

Thomas Flohr: Die Aufgabenstellungen haben sich bei den Unternehmen verändert. Agierte das Corporate Real Estate Management (CREM) früher eher wie eine Liegenschaftsverwaltung, spielt es nun auch eine große Rolle bei strategischen Entscheidungen, beispielsweise bei einer Verlagerung des Produktionsprozesses. Soll am neuen Standort eine Halle gemietet, gekauft oder vielleicht selbst gebaut werden? Diesen Herausforderungen sind Corporates ohne Immobilienspezialisten nicht gewachsen.

Flohr: Das Thema Energieeffizienz ist neben der Bilanzierung ein wichtiger Grund für das gestiegene Interesse am Corporate Real Estate Management. Denn die betriebsnotwendigen Immobilien bilden nicht selten einen großen Anteil des Anlagevermögens. Wie Standorte optimiert werden können, ist somit eine Frage, die häufig direkt vom Finanzvorstand an das CREM-Team herangetragen wird. Das haben auch die großen Immobilienberatungsgesellschaften erkannt, die ihre Dienstleistungen für Corporates ausbauen.

Kleine Teams mit großer Nähe zur Konzernspitze

Flohr: Die Stellenprofile sind eher generalistisch formuliert. Von einem Head of Corporate Real Estate Management wird erwartet, dass er Strategien für den Immobilienbestand entwickeln kann. Dazu zählt auch, nicht mehr betriebsnotwendige Gebäude zu verkaufen oder einer neuen Nutzung zuzuführen. Wird neu gebaut, werden nicht selten Joint Ventures mit einem Projektentwickler gegründet, die gesteuert werden müssen. Auch die Organisation des Property- und des Facility-Managements ist ein Aufgabenbereich. Die vom CREM-Team entwickelten Strategien werden nach Abstimmung mit dem Vorstand gemeinsam mit Dienstleistern umgesetzt.

Flohr: Ja. Bei vielen der von uns betreuten Corporates gibt es meist einen Head of Corporate Real Estate Management sowie bis zu fünf weitere Mitarbeiter. Ist der CREM-Bereich eine eigene Gesellschaft, dann ist der Head oft gleichzeitig der Geschäftsführer. Andernfalls ist er meist auf der Ebene der Bereichsleitung angesiedelt, oft direkt unter dem CFO oder dem COO. Kleine Teams machen diesen Arbeitsbereich in meinen Augen zudem nicht minder attraktiv, denn die Mitarbeiter sind dadurch immer sehr nah an den Entscheidungsprozessen dran und arbeiten oft an länderübergreifenden Aufgaben.

Flohr: Ja. Von 20 Arbeitstagen ist ein CRE-Manager mitunter 15 im Ausland. Das schreckt einige Kandidaten ab, die dann ihre Bewerbung wieder zurückziehen.

Für Führungspositionen gibt es bis zu 160.000 Euro

Flohr: Sie sollten einen bau- oder immobilienwirtschaftlichen Hochschulabschluss mit internationaler Ausrichtung haben sowie über sehr gute Englischkenntnisse verfügen. Gut geeignet sind meist Kandidaten, die bereits in einer CREM-Organisation oder in der Projektentwicklung tätig waren. Nicht zuletzt müssen Bewerber Interesse daran haben, in Konzernstrukturen und in internationalen Teams zu arbeiten. Denn manche Konzerne haben bei der Rekrutierung von neuen Mitarbeitern strenge Vorgaben hinsichtlich des Frauenanteils und der Internationalität der Teams.

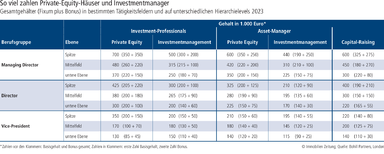

Flohr: Für Head-Positionen werden Gehälter von 100.000 Euro bis zu 160.000 Euro aufgerufen. Hinzu kommen noch variable Anteile. Spezialisten können mit 60.000 Euro bis 85.000 Euro rechnen. Interessant ist auch, dass die Arbeitsplätze recht sicher sind, wie wir in den vergangenen Jahren beobachten konnten. Auch wenn es zu Personalabbau im Konzern kam, sind die erst kürzlich rekrutierten CREM-Teams nicht freigesetzt worden.

Das Interview führte Sonja Smalian.

Schwer zu vermessen: Das Corporate Real Estate Management

In welchem Umfang Industrieunternehmen Immobilien unterhalten und sich damit auch mit dem Thema Corporate Real Estate Management auseinandersetzen müssen, lässt sich nur schwer sagen. Eine Studie von BulwienGesa aus dem Jahr 2010 geht von einem Marktwert von rund 1.100 Mrd. Euro für Gewerbe- und Industrieimmobilien aus. Davon seien rund 850 Mrd. Euro betriebsnotwendige Immobilien von Corporates oder aber gehörten mittelständischen Eigentümern bzw. seien zu klein, um handelbar zu sein. Diese heterogene Gruppe summiert sich zu einer Fläche von rund 2.200 Mio. m2. Betriebsnotwendige Immobilien machten in Deutschland etwa 5% bis 20% des Anlagevermögens aus, schrieb Thomas Glatte, Präsident des Chapters für Central Europe bei CoreNet Global, in einem Beitrag.

Prof. Dr. Andreas Pfnür, Leiter des Forschungscenters Betriebliche Immobilienwirtschaft (FBI) an der Technischen Universität Darmstadt, wies in einer Bestandsaufnahme zum CREM in Deutschland nach, dass die CREM-Einheiten in der Regel beim Finanzbereich oder den zentralen Diensten eingegliedert sind. Rechtlich handele es sich oft um selbstständige Einheiten, die auf der zweiten Managementebene angesiedelt sind. In einer weiteren Studie zeigte er, dass die oberste Führungsebene den größten Einfluss auf Entscheidungen habe.

Eine sechzehntägige Weiterbildung im Corporate Real Estate Management bietet die Irebs Immobilienakademie für 7.500 Euro zzgl. MwSt. an. Die Vorlesungstage verteilen sich auf vier Monate (sma)