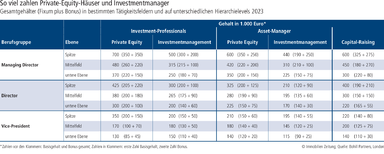

Gewerbe zahlt besser als Wohnen

Die Verdienstmöglichkeiten in der Immobilienwirtschaft sind recht unterschiedlich: Je nach Sparte und Arbeitgeber gibt es eine große Streuungsbreite bei den Einstiegsgehältern und den Zuwachsraten in den ersten Berufsjahren. Tendenziell gilt: Gewerbe zahlt besser als Wohnen.

Die Einstiegswunschgehälter, die die Studenten in der IZ-Arbeitsmarktbefragung zu Protokoll gaben, überraschen manchen Marktteilnehmer - die meisten aber nicht. Gerd Kropmanns kommen die genannten Gehaltsvorstellungen nicht spanisch vor. "Die werden auch gezahlt. Aber nur, wenn die Leute eine Berufsausbildung haben", sagt der Chef des Bauträgers Wohnkompanie NRW. "Ohne Ausbildung kann man 5.000 Euro abziehen. Auch mit Master-Abschluss." Beschweren will sich Kropmanns nicht über die Gehaltsvorstellungen der Jungakademiker: "Bei Ingenieurstudiengängen konkurrieren wir mit Unternehmen wie Microsoft und Vodafone; die setzen die Standards. Eigentlich können wir froh sein, dass wir nicht deren Gehälter für Ingenieure zahlen müssen."

Einen 20%igen Gehaltssprung nach zwei, drei Jahren macht Kropmanns trotzdem nicht mit: "Mehr als 10%, maximal 15% sind nicht drin. Und die erste Frage nach einer Gehaltserhöhung erwarte ich frühestens nach zwei Jahren." So lange brauche es schließlich, einen Frischling in der Projektentwicklung voll einsatzfähig zu machen. Wer nach drei Jahren größere Schritte machen will, ist vielleicht besser bei einem Gewerbeimmobilienentwickler aufgehoben. "Gewerbe zahlt deutlich besser als Wohnen", weiß Anika Dautert von Cobalt Recruitment. Den Unterschied zwischen beiden Assetklassen beziffert die Personalberaterin pi mal Daumen auf 30%.

Größere Schritte sind z.B. bei Art-Invest Real Estate möglich. Die Eintrittsbarriere ist jedoch höher: "Nach dem Studium sehen wir gerne einen Master bei uns", sagt der geschäftsführende Gesellschafter Rüdiger Freiherr von Stengel. Als Einstiegsgehalt winken dafür rund 50.000 Euro: 46.000 Euro fix plus 5.000 oder 6.000 Euro variabel, dröselt von Stengel auf. Nach zwei bis drei Jahren übernimmt, wer sich gut macht, kleinere, vergleichsweise unkomplizierte Projekte. Die wachsende Verantwortung spiegelt sich auf dem Lohnzettel wider: 75.000 Euro oder 50% mehr können Young Professionals bei Art-Invest verdienen.

Zum Vergleich: Ein namhafter Gewerbeimmobilienverwalter zahlt Mitarbeitern mit bis zu zwei Jahren Berufserfahrung im technischen Property-Management aktuell im Schnitt rund 43.800 Euro. Diese Techniker haben entweder eine handwerkliche Ausbildung gemacht - und holen den Studienabschluss neben dem Beruf nach - oder an einer FH auf Bachelor studiert.

Katharina Hansen, Talent Acquisition Specialist bei CBRE, wird mit Gehaltserwartungen zwischen 35.000 und 50.000 Euro seitens der Bachelor- und Master-Absolventen konfrontiert. "In der Realität ist der Unterschied zwischen den Abschlüssen aber gar nicht so groß." Eine feste Regelung dazu gebe es nicht: "Das ist immer eine Frage des Komplettpakets. Hat ein Kandidat z.B. einen Bachelor-Abschluss, aber mehrere relevante Praktika absolviert, kann das unter Umständen mehr wert sein als ein Master-Titel ohne Praxiserfahrung."

Wie realistisch ein Gehaltssprung von 20% in den ersten drei Berufsjahren bei CBRE ist? "Nach drei Jahren bewegt sich eine Gehaltserhöhung im Rahmen von 2% bis 5%", je nach Abteilung. Mehr als 5% sind allenfalls dann drin, wenn jemand "eine Superperformance gezeigt hat". Letzteres werde insbesondere durch den einen variablen Anteil honoriert.

Bruno Bittis, Director of Human Resources bei Unibail-Rodamco-Westfield, hält sich mit genauen Zahlen zurück. Nur so viel: Die in der Umfrage genannten Zahlen seien als "Marktniveau" zu betrachten. Er betont, dass er bei der Anwerbung von Absolventen bzw. Young Professionals zwei gegenteilige Effekte erlebe: "Es gibt Kandidaten, die heimatnah arbeiten wollen und sich danach richten, wer ihnen dort die höchsten Gehälter zahlt. Und wir erleben mobile und international interessierte Kandidaten, die großen Wert auf die Qualität bei ihrem Berufsstart legen und auf die Entwicklungsmöglichkeiten achten."

Bittis steht auf Vertreter des zweiten Typus. Bei diesen "starten wir möglicherweise leicht unter Marktniveau, bieten Top-Talenten aber schnelle Entwicklungsmöglichkeiten mit jährlich deutlichen Gehaltszuwächsen, die auch über den Zahlen liegen, die die Umfrage bereithält." Er gibt aber zu: "Natürlich registrieren wir aufmerksam die steigenden Gehaltswünsche der Absolventen und überprüfen daher unsere Einstiegsgehälter."

Sven-Christian Frank, COO von Adler Real Estate, bastelt an einem Mitarbeiterbeteiligungsprogramm. Adler ist die einzige Wohn-AG, die deutlich unter NAV notiert. Hebt man das vorhandene Potenzial, sollen alle Mitarbeiter, auch Berufseinsteiger, "spürbar am Erfolg beteiligt werden", lockt Frank. So will er die Schwierigkeiten bei der Gewinnung studierter Köpfe ausgleichen. Residential werde von Absolventen häufig als weniger attraktiv wahrgenommen als z.B. Commercial Asset-Management oder Projektentwicklung: "Als Wohnungsbestandshalter sind wir in der Beliebtheit in den unteren Kategorien unterwegs. Die Projektentwickler schöpfen die Leute ab. Dort können sie - zumindest im Augenblick - einfach mehr verdienen."

Weitere kostenfreie Marktberichte finden Sie im IZ-Shop: