Schrumpfende Deal-Volumina, kleinere Boni

Trotz gesunkener Boni haben deutsche Capital Raiser und Investmentexperten in Sachen Gehalt gut lachen.

Quelle: Fotolia.com, Urheber: Leo Lintang

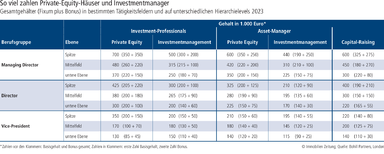

Bohill Partners legt alljährlich eine Gehälteranalyse für Immobilienspezialisten in London vor. Für die Immobilien Zeitung hat die in der englischen Hauptstadt beheimatete Personalberatung für ausgewählte Positionen Vergleichszahlen für Deutschland eruiert.

Grundsätzlich hat Bohill Partners festgestellt, dass die Bonuspools - also die Töpfe mit dem Geld, aus dem leistungsabhängige Gehaltszulagen verteilt werden- im vergangenen Jahr im Vergleich zu 2015 gesunken sind. Über den Daumen gepeilt um durchschnittlich 10%: "Wenn jemand für 2016 den gleichen Bonus wie im Vorjahr erhalten hat, sollte er nicht unzufrieden sein", sagt Alice Fontana, Mitgründerin von Bohill Partners. "Der Bonuspool war überall rückläufig, sowohl in London wie auf dem deutschen Markt. Im Jahr 2015 hat es bei den Transaktionsvolumina eben noch ein bisschen mehr geboomt als 2016, und im vergangenen Jahr sind wir von Unsicherheiten durchgerüttelt worden: Brexit, Trump."

Heiß begehrt sind zurzeit all jene, die bei institutionellen Investoren Eigenkapital für Immobilieninvestments einsammeln. "Im letzten Jahr war in Deutschland wahnsinnig viel Bewegung im Markt für Capital Raisers", erzählt Fontana. "In diesem Bereich sind viele gute Leute gewechselt."

Der Wert eines solchen Kapitalakquisiteurs hängt u.a. von der Hierarchieebene, dem Senioritätsgrad bzw. der Anzahl der Berufsjahre des Kandidaten ab. So ist ein mit einem deutschen Arbeitsvertrag ausgestatteter "Vice President", der über mindestens acht Jahre relevante Berufserfahrung verfügt, nach Analyse von Fontana 80.000 bis 130.000 Euro Grundgehalt im Jahr wert. Hinzu kommt ein Ermessensbonus über 50% bis 75% des Fixgehalts. Ein Kapitalsammler auf Director-Level (ab ca. zehn Jahren Berufserfahrung) geht mit einem Bruttojahresgehalt von 125.000 Euro bis 155.000 Euro nach Hause. Er kann sein Grundgehalt, wenn's gut läuft, glatt verdoppeln: Sein Bonus bewegt sich zwischen 60% und 100%.

Wo der Director aufhört, fängt der Capital Raiser mit Managing-Director-Status erst an: Sein jährliches Grundgehalt sieht Headhunterin Fontana bei 150.000 bis 250.000 Euro. Nimmt man den erfolgsabhängigen Vergütungsbestandteil hinzu, sind bis zu rund 500.000 Euro für den Managing Director drin. Die Bonusspanne bewegt sich in dieser Kategorie nämlich zwischen 75% und 150%.

Bohill Partners versteht sich als Executive-Search-Personalberatung: "Wir bearbeiten ausschließlich sehr ausgewählte, seniorige Mandate für unseren engen Kundenkreis", so Fontana. Im vergangenen Jahr hat sie mehr als ein Dutzend Rollen mit Deutschlandbezug besetzt. Ungefähr die Hälfte davon in London: Für diese Positionen mit paneuropäischem Fokus wurden explizit deutsche Kandidaten gewünscht.

Mit dem Einsammeln von Eigenkapital beginnt das Immobiliengeschäft jedoch nur: Irgendwer muss schließlich auch die Deals einfädeln und umsetzen. Fontana: "Gesucht wurden zuletzt weniger diejenigen, die einen Deal an Land ziehen, sondern vor allem jene, die eine Transaktion abwickeln und innerhalb von zwei, drei Jahren in die Rolle des Originators hineinwachsen", also in die Rolle derer, die Transaktionen initiieren. So suchten etwa Londoner Private-Equity-Fonds mit pan-europäischem Radius für Investment-Positionen nicht so sehr "super-seniorige", sondern tendenziell eher jüngere Kandidaten - die bitte auch "eine gewisse Flexibilität mitbringen, wenn Deutschland mal nicht mehr so zieht", sagt Fontana.

Was die Verdienstmöglichkeiten angeht, gilt generell für Investmentexperten: "Internationale Private-Equity-Häuser zahlen besser als rein deutsche institutionelle Firmen." Insbesondere bei deutschen Häusern, die ausschließlich in der Heimat unterwegs sind, verdienen Investmentexperten weniger als bei deren angelsächsischen Pendants - Ausnahmen nicht ausgeschlossen.

Bei den in London ansässigen Investmentmanagern mit pan-europäischem Wirkungskreis beobachtet Fontana, dass sie nun vermehrt Kandidaten mit französischen und/oder deutschen Sprachkenntnissen suchen. "Außerdem haben wir auch Italiener in der Pipeline: Italien wird interessant." Wunschkandidaten können gleich mehrere Märkte bespielen, sowohl Großbritannien wie auch Frankreich, Deutschland oder die Benelux-Länder.

Auch die Gehälter von Investment-Profis in Private-Equity-Häusern können sich sehen lassen. Nach den Zahlen von Bohill Partners kassiert ein Investmentexperte auf dem Level eines Vice President, der bereits angebahnte Deals umsetzt, in Deutschland fix 90.000 bis 150.000 Euro. Die aktuell gezahlten Boni für einen Vice President reichen von 50% bis 100% des Grundgehalts.

Investment-Professionals mit Director-Titel, die für das Aufspüren von Deals zuständig sind, kommen auf höhere Basisgehälter von 130.000 bis 180.000 Euro, plus Boni, die sich wie bei einem Vice President zwischen 50% und 100% bewegen. Auf der nächsten Stufe ist mehr als eine halbe Million Euro drin: Den Marktwert eines Managing Director beziffert Fontana auf rund 150.000 bis 250.000 Euro fix. Hinzu kommt ein Bonus über 75% bis 150% des Grundgehalts. Ein Spitzenverdiener kann also über 600.000 Euro im Jahr einstreichen.

Zwei Dinge möchte Personalberaterin Fontana jedoch klarstellen. Erstens: Die Spitzengehälter für Managing-Director-Posten sowohl bei Capital Raisern wie bei Investmentprofis erreicht nur, wer Geschäftsführungserfahrung mitbringt bzw. Teil der Geschäftsführung ist. Und: "So aggressiv wie 2005 bis 2007 sind die Arbeitgeber heute nicht unterwegs."